繰延資産とは

繰延資産とは「法人が支出する費用のうち支出の効果がその支出の日以後1年以上に及ぶもので一定のもの」をいい、資産の取得に要した費用や前払費用を除きます(法人税法第2条24号、法人税法施行令第14条第1項)。

つまり、繰延資産は、前払費用以外の費用で、支出の日の時点で既に役務の提供が完了しているが、その支出の効果が向こう1年以上に及ぶものとなります。

繰延資産は税務上、範囲が広く、非常に重要な論点です。

法人税法第2条24号(繰延資産)

法人が支出する費用のうち支出の効果がその支出の日以後1年以上に及ぶもので政令で定めるものをいう。

法人税法施行令第14条(繰延資産の範囲)

法第2条第24号(繰延資産の意義)に規定する政令で定める費用は、法人が支出する費用(資産の取得に要した金額とされるべき費用及び前払費用を除く。)のうち次に掲げるものとする。

一 創立費(発起人に支払う報酬、設立登記のために支出する登録免許税その他法人の設立のために支出する費用で、当該法人の負担に帰すべきものをいう。)

二 開業費(法人の設立後事業を開始するまでの間に開業準備のために特別に支出する費用をいう。)

三 開発費(新たな技術若しくは新たな経営組織の採用、資源の開発又は市場の開拓のために特別に支出する費用をいう。)

四 株式交付費(株券等の印刷費、資本金の増加の登記についての登録免許税その他自己の株式(出資を含む。)の交付のために支出する費用をいう。)

五 社債等発行費(社債券等の印刷費その他債券(新株予約権を含む。)の発行のために支出する費用をいう。)

六 前各号に掲げるもののほか、次に掲げる費用で支出の効果がその支出の日以後一年以上に及ぶもの

イ 自己が便益を受ける公共的施設又は共同的施設の設置又は改良のために支出する費用

ロ 資産を賃借し又は使用するために支出する権利金、立ちのき料その他の費用

ハ 役務の提供を受けるために支出する権利金その他の費用

ニ 製品等の広告宣伝の用に供する資産を贈与したことにより生ずる費用

ホ イからニまでに掲げる費用のほか、自己が便益を受けるために支出する費用

2 前項に規定する前払費用とは、法人が一定の契約に基づき継続的に役務の提供を受けるために支出する費用のうち、その支出する日の属する事業年度終了の日においてまだ提供を受けていない役務に対応するものをいう。

前払費用とは

前払費用とは「法人が一定の契約に基づき継続的に役務の提供を受けるために支出する費用のうち、その支出する日の属する事業年度終了の日においてまだ提供を受けていない役務に対応するもの」をいいます(法人税法施行令第14条第2項)。

つまり、前払費用は、繰延資産と異なり、支出の日の時点では未だ役務の提供が完了しておらず、これから時の経過に伴い役務の提供を受けるものとなります。

法人税法施行令第14条(繰延資産の範囲)

法第2条第24号(繰延資産の意義)に規定する政令で定める費用は、法人が支出する費用(資産の取得に要した金額とされるべき費用及び前払費用を除く。)のうち次に掲げるものとする。

一~六 ・・・

2 前項に規定する前払費用とは、法人が一定の契約に基づき継続的に役務の提供を受けるために支出する費用のうち、その支出する日の属する事業年度終了の日においてまだ提供を受けていない役務に対応するものをいう。

消費税、所得税、法人税のそれぞれの基本通達においても、前払費用が定義されており、いずれも同様の内容となります(消費税基本通達11-3-8、所得税基本通達37-30の2、法人税基本通達2-2-14)。

消費税基本通達11-3-8(短期前払費用)

前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した課税仕入れに係る支払対価のうち当該課税期間の末日においていまだ提供を受けていない役務に対応するものをいう。)につき所基通37-30の2又は法基通2-2-14《短期前払費用》の取扱いの適用を受けている場合は、当該前払費用に係る課税仕入れは、その支出した日の属する課税期間において行ったものとして取り扱う。

所得税基本通達37-30の2(短期の前払費用)

前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうちその年12月31日においてまだ提供を受けていない役務に対応するものをいう。以下この項において同じ。)の額はその年分の必要経費に算入されないのであるが、その者が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する年分の必要経費に算入しているときは、これを認める。

法人税基本通達2-2-14(短期の前払費用)

前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち当該事業年度終了の時においてまだ提供を受けていない役務に対応するものをいう。以下2-2-14において同じ。)の額は、当該事業年度の損金の額に算入されないのであるが、法人が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する事業年度の損金の額に算入しているときは、これを認める。

(注)例えば借入金を預金、有価証券等に運用する場合のその借入金に係る支払利子のように、収益の計上と対応させる必要があるものについては、後段の取扱いの適用はないものとする。

消費税の仕入税額控除を認識する時期

繰延資産

繰延資産は、支出の効果がその支出の日以後1年以上に及びますが、支出の日の時点で既に役務の提供が完了しているため、繰延資産に係る課税仕入れ等の消費税額は、課税仕入れ等を行った日の属する課税期間においてその全額を一括して控除することが可能です(つまり、一括して仕入税額控除が可能)。

消費税基本通達11-3-4(繰延資産に係る課税仕入れ等の仕入税額控除)

創立費、開業費又は開発費等の繰延資産に係る課税仕入れ等については、その課税仕入れ等を行った日の属する課税期間において法第30条《仕入れに係る消費税額の控除》の規定が適用されるのであるから留意する。

消費税法第30条(仕入れに係る消費税額の控除)

事業者(・・・)が、国内において行う課税仕入れ・・・については、次の各号に掲げる場合の区分に応じ当該各号に定める日の属する課税期間の第45条第1項第2号に掲げる課税標準額に対する消費税額(・・・)から、当該課税期間中に国内において行つた課税仕入れに係る消費税額・・・の合計額を控除する。

一 国内において課税仕入れを行つた場合 当該課税仕入れを行つた日

二 ・・・

法人が建物を賃借するために支払った権利金、立退料などの費用で支出の効果がその支出の日以後1年以上に及ぶものは、繰延資産となります。

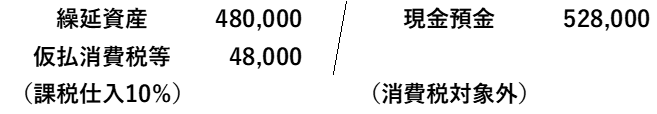

したがって、事務所を賃借する際に礼金を支払っている場合は、繰延資産として計上します。一般的に、事務所賃借の契約期間は2年~3年とされているため、例えば、事務所賃借契約にあたり、契約期間2年間で礼金48万円(税込52.8万円)を支払った場合の仕訳例は次の通りです(単位:円)。

【支払時】

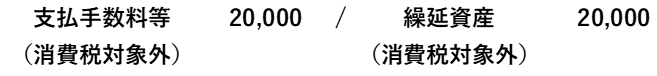

【毎月の償却時】

●国税庁HP(建物を賃借するための権利金等)

前払費用

前払費用は、役務の提供が完了したタイミングで消費税の仕入税額控除を認識するため、基本的に、時の経過に応じて消費税の仕入税額控除を認識します。

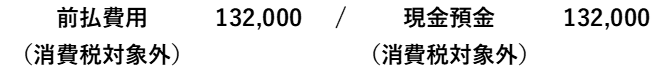

例えば、会計ソフトなどのシステム利用料を12ヶ月分まとめて12万円(税込13.2万円)支払った場合の仕訳例は次の通りです(単位:円)。

【支払時】

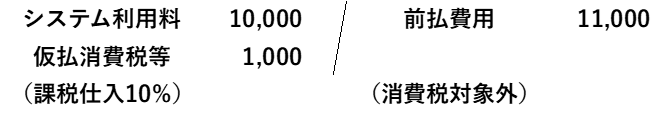

【毎月の償却時】

ただし、所得税又は法人税で「短期前払費用の特例」の適用を受けている場合には、所得税や法人税の取扱いと平仄を合わせるため、短期前払費用を支出したタイミングで消費税の仕入税額控除を認識します(消費税基本通達11-3-8、所得税基本通達37-30の2、法人税基本通達2-2-14)。

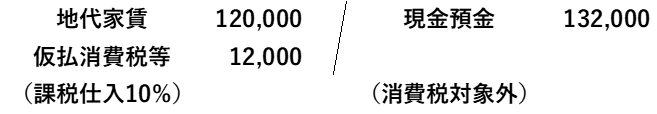

例えば、決算月に事務所家賃を12ヶ月分をまとめて支払い短期前払費用の特例の適用を受けた場合の仕訳例は次の通りです(単位:円)。

12ヶ月分をまとめて支払っていますが、短期前払費用の特例を受ける場合は、未経過分についても消費税の仕入税額控除を認識することが可能となります。

参考規定

本文で使用した規定は次の通りです。

なお、法令については令和4年10月時点のe-Govポータルサイトより引用し、通達については国税庁HPより引用しています。

●消費税基本通達11-3-1(課税仕入れを行った日の意義)

●消費税基本通達11-3-4(繰延資産に係る課税仕入れ等の仕入税額控除)

●消費税基本通達11-3-8(短期前払費用)

●所得税基本通達37-30の2(短期の前払費用)

●法人税基本通達2-2-14(短期の前払費用)

●消費税基本通達9-1-1(棚卸資産の譲渡の時期)

●消費税基本通達9-1-2(棚卸資産の引渡しの日の判定)

●消費税基本通達9-1-5(請負による資産の譲渡等の時期)

●消費税基本通達9-1-6(建設工事等の引渡しの日の判定)

●消費税法第30条(仕入れに係る消費税額の控除)

●消費税基本通達5-4-3(借家保証金、権利金等)

●国税庁HP(建物を賃借するための権利金等)

●法人税法施行令134条

消費税基本通達11-3-1(課税仕入れを行った日の意義)

法第30条第1項第1号《仕入れに係る消費税額の控除》に規定する「課税仕入れを行った日」及び同項第2号に規定する「特定課税仕入れを行った日」とは、課税仕入れに該当することとされる資産の譲受け若しくは借受けをした日又は役務の提供を受けた日をいうのであるが、これらの日がいつであるかについては、別に定めるものを除き、第9章《資産の譲渡等の時期》の取扱いに準ずる。

消費税基本通達11-3-4(繰延資産に係る課税仕入れ等の仕入税額控除)

創立費、開業費又は開発費等の繰延資産に係る課税仕入れ等については、その課税仕入れ等を行った日の属する課税期間において法第30条《仕入れに係る消費税額の控除》の規定が適用されるのであるから留意する。

消費税基本通達11-3-8(短期前払費用)

前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した課税仕入れに係る支払対価のうち当該課税期間の末日においていまだ提供を受けていない役務に対応するものをいう。)につき所基通37-30の2又は法基通2-2-14《短期前払費用》の取扱いの適用を受けている場合は、当該前払費用に係る課税仕入れは、その支出した日の属する課税期間において行ったものとして取り扱う。

所得税基本通達37-30の2(短期の前払費用)

前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうちその年12月31日においてまだ提供を受けていない役務に対応するものをいう。以下この項において同じ。)の額はその年分の必要経費に算入されないのであるが、その者が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する年分の必要経費に算入しているときは、これを認める。

法人税基本通達2-2-14(短期の前払費用)

前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち当該事業年度終了の時においてまだ提供を受けていない役務に対応するものをいう。以下2-2-14において同じ。)の額は、当該事業年度の損金の額に算入されないのであるが、法人が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する事業年度の損金の額に算入しているときは、これを認める。

(注)例えば借入金を預金、有価証券等に運用する場合のその借入金に係る支払利子のように、収益の計上と対応させる必要があるものについては、後段の取扱いの適用はないものとする。

以下に消費税基本通達の第9章(資産の譲渡等の時期)関連の一部を記載します。消費税基本通達11-3-1(課税仕入れを行った日の意義)において「課税仕入れを行った日」が第9章(資産の譲渡等の時期)の取扱いに準じるため参考として記載します。

消費税基本通達9-1-1(棚卸資産の譲渡の時期)

棚卸資産の譲渡を行った日は、その引渡しのあった日とする。

消費税基本通達9-1-2(棚卸資産の引渡しの日の判定)

棚卸資産の引渡しの日がいつであるかについては、例えば、出荷した日、相手方が検収した日、相手方において使用収益ができることとなった日、検針等により販売数量を確認した日等、当該棚卸資産の種類及び性質、その販売に係る契約の内容等に応じてその引渡しの日として合理的であると認められる日のうち、事業者が継続して棚卸資産の譲渡を行ったこととしている日によるものとする。

この場合において、当該棚卸資産が土地又は土地の上に存する権利であり、その引渡しの日がいつであるかが明らかでないときは、次に掲げる日のうちいずれか早い日にその引渡しがあったものとすることができる。

(1) 代金の相当部分(おおむね50%以上)を収受するに至った日

(2) 所有権移転登記の申請(その登記の申請に必要な書類の相手方への交付を含む。)をした日

消費税基本通達9-1-5(請負による資産の譲渡等の時期)

請負による資産の譲渡等の時期は、別に定めるものを除き、物の引渡しを要する請負契約にあってはその目的物の全部を完成して相手方に引き渡した日、物の引渡しを要しない請負契約にあってはその約した役務の全部を完了した日とする。

消費税基本通達9-1-6(建設工事等の引渡しの日の判定)

請負契約の内容が建設、造船その他これらに類する工事(以下「建設工事等」という。)を行うことを目的とするものであるときは、その引渡しの日がいつであるかについては、例えば、作業を結了した日、相手方の受入場所へ搬入した日、相手方が検収を完了した日、相手方において使用収益ができることとなった日等、当該建設工事等の種類及び性質、契約の内容等に応じてその引渡しの日として合理的であると認められる日のうち、事業者が継続して資産の譲渡等を行ったこととしている日によるものとする。

消費税基本通達9-1-13(固定資産の譲渡の時期)

固定資産の譲渡の時期は、別に定めるものを除き、その引渡しがあった日とする。ただし、その固定資産が土地、建物その他これらに類する資産である場合において、事業者が当該固定資産の譲渡に関する契約の効力発生の日を資産の譲渡の時期としているときは、これを認める。

(注)

本文の取扱いによる場合において、固定資産の引渡しの日がいつであるかについては、9-1-2の例による。

消費税法第30条(仕入れに係る消費税額の控除)

事業者(第9条第1項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行う課税仕入れ(特定課税仕入れに該当するものを除く。以下この条及び第32条から第36条までにおいて同じ。)若しくは特定課税仕入れ又は保税地域から引き取る課税貨物については、次の各号に掲げる場合の区分に応じ当該各号に定める日の属する課税期間の第45条第1項第2号に掲げる課税標準額に対する消費税額(以下この章において「課税標準額に対する消費税額」という。)から、当該課税期間中に国内において行つた課税仕入れに係る消費税額(当該課税仕入れに係る支払対価の額に110分の7.8を乗じて算出した金額をいう。以下この章において同じ。)、当該課税期間中に国内において行つた特定課税仕入れに係る消費税額(当該特定課税仕入れに係る支払対価の額に100分の7.8を乗じて算出した金額をいう。以下この章において同じ。)及び当該課税期間における保税地域からの引取りに係る課税貨物(他の法律又は条約の規定により消費税が免除されるものを除く。以下この章において同じ。)につき課された又は課されるべき消費税額(附帯税の額に相当する額を除く。次項において同じ。)の合計額を控除する。

一 国内において課税仕入れを行つた場合 当該課税仕入れを行つた日

二 国内において特定課税仕入れを行つた場合 当該特定課税仕入れを行つた日

三 保税地域から引き取る課税貨物につき第四十七条第一項の規定による申告書(同条第三項の場合を除く。)又は同条第二項の規定による申告書を提出した場合 当該申告に係る課税貨物(第六項において「一般申告課税貨物」という。)を引き取つた日

四 保税地域から引き取る課税貨物につき特例申告書を提出した場合(当該特例申告書に記載すべき第四十七条第一項第一号又は第二号に掲げる金額につき決定(国税通則法第二十五条(決定)の規定による決定をいう。以下この号において同じ。)があつた場合を含む。以下同じ。) 当該特例申告書を提出した日又は当該申告に係る決定(以下「特例申告に関する決定」という。)の通知を受けた日

2 前項の場合において、同項に規定する課税期間における課税売上高が5億円を超えるとき、又は当該課税期間における課税売上割合が100分の95に満たないときは、同項の規定により控除する課税仕入れに係る消費税額、特定課税仕入れに係る消費税額及び同項に規定する保税地域からの引取りに係る課税貨物につき課された又は課されるべき消費税額(以下この章において「課税仕入れ等の税額」という。)の合計額は、同項の規定にかかわらず、次の各号に掲げる場合の区分に応じ当該各号に定める方法により計算した金額とする。

一 当該課税期間中に国内において行つた課税仕入れ及び特定課税仕入れ並びに当該課税期間における前項に規定する保税地域からの引取りに係る課税貨物につき、課税資産の譲渡等にのみ要するもの、課税資産の譲渡等以外の資産の譲渡等(以下この号において「その他の資産の譲渡等」という。)にのみ要するもの及び課税資産の譲渡等とその他の資産の譲渡等に共通して要するものにその区分が明らかにされている場合 イに掲げる金額にロに掲げる金額を加算する方法

イ 課税資産の譲渡等にのみ要する課税仕入れ、特定課税仕入れ及び課税貨物に係る課税仕入れ等の税額の合計額

ロ 課税資産の譲渡等とその他の資産の譲渡等に共通して要する課税仕入れ、特定課税仕入れ及び課税貨物に係る課税仕入れ等の税額の合計額に課税売上割合を乗じて計算した金額

二 前号に掲げる場合以外の場合 当該課税期間における課税仕入れ等の税額の合計額に課税売上割合を乗じて計算する方法

3 前項第一号に掲げる場合において、同号ロに掲げる金額の計算の基礎となる同号ロに規定する課税売上割合に準ずる割合(当該割合が当該事業者の営む事業の種類の異なるごと又は当該事業に係る販売費、一般管理費その他の費用の種類の異なるごとに区分して算出したものである場合には、当該区分して算出したそれぞれの割合。以下この項において同じ。)で次に掲げる要件の全てに該当するものがあるときは、当該事業者の第二号に規定する承認を受けた日の属する課税期間以後の課税期間については、前項第一号の規定にかかわらず、同号ロに掲げる金額は、当該課税売上割合に代えて、当該割合を用いて計算した金額とする。ただし、当該割合を用いて計算することをやめようとする旨を記載した届出書を提出した日の属する課税期間以後の課税期間については、この限りでない。

一 当該割合が当該事業者の営む事業の種類又は当該事業に係る販売費、一般管理費その他の費用の種類に応じ合理的に算定されるものであること。

二 当該割合を用いて前項第一号ロに掲げる金額を計算することにつき、その納税地を所轄する税務署長の承認を受けたものであること。

4 第二項第一号に掲げる場合に該当する事業者は、同項の規定にかかわらず、当該課税期間中に国内において行つた課税仕入れ及び特定課税仕入れ並びに当該課税期間における第一項に規定する保税地域からの引取りに係る課税貨物につき、同号に定める方法に代え、第二項第二号に定める方法により第一項の規定により控除される課税仕入れ等の税額の合計額を計算することができる。

5 第二項又は前項の場合において、第二項第二号に定める方法により計算することとした事業者は、当該方法により計算することとした課税期間の初日から同日以後二年を経過する日までの間に開始する各課税期間において当該方法を継続して適用した後の課税期間でなければ、同項第一号に定める方法により計算することは、できないものとする。

6 第一項に規定する課税仕入れに係る支払対価の額とは、課税仕入れの対価の額(対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、当該課税仕入れに係る資産を譲り渡し、若しくは貸し付け、又は当該課税仕入れに係る役務を提供する事業者に課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。第九項第一号において同じ。)に相当する額がある場合には、当該相当する額を含む。)をいい、第一項に規定する特定課税仕入れに係る支払対価の額とは、特定課税仕入れの対価の額(対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額をいう。)をいい、同項に規定する保税地域からの引取りに係る課税貨物とは、保税地域から引き取つた一般申告課税貨物又は特例申告書の提出若しくは特例申告に関する決定に係る課税貨物をいい、第二項に規定する課税期間における課税売上高とは、当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。以下この項及び第九項第一号において同じ。)の合計額から当該課税期間における売上げに係る税抜対価の返還等の金額(当該課税期間中に行つた第三十八条第一項に規定する売上げに係る対価の返還等の金額から同項に規定する売上げに係る対価の返還等の金額に係る消費税額に七十八分の百を乗じて算出した金額を控除した金額をいう。)の合計額を控除した残額(当該課税期間が一年に満たない場合には、当該残額を当該課税期間の月数(当該月数は、暦に従つて計算し、一月に満たない端数を生じたときは、これを一月とする。)で除し、これに十二を乗じて計算した金額)をいい、第二項に規定する課税売上割合とは、当該事業者が当該課税期間中に国内において行つた資産の譲渡等(特定資産の譲渡等に該当するものを除く。)の対価の額の合計額のうちに当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等の対価の額の合計額の占める割合として政令で定めるところにより計算した割合をいう。

7 第一項の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(同項に規定する課税仕入れに係る支払対価の額の合計額が少額である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

8 前項に規定する帳簿とは、次に掲げる帳簿をいう。

一 課税仕入れ等の税額が課税仕入れに係るものである場合には、次に掲げる事項が記載されているもの

イ 課税仕入れの相手方の氏名又は名称

ロ 課税仕入れを行つた年月日

ハ 課税仕入れに係る資産又は役務の内容

ニ 第一項に規定する課税仕入れに係る支払対価の額

二 課税仕入れ等の税額が特定課税仕入れに係るものである場合には、次に掲げる事項が記載されているもの

イ 特定課税仕入れの相手方の氏名又は名称

ロ 特定課税仕入れを行つた年月日

ハ 特定課税仕入れの内容

ニ 第一項に規定する特定課税仕入れに係る支払対価の額

ホ 特定課税仕入れに係るものである旨

三 課税仕入れ等の税額が第一項に規定する保税地域からの引取りに係る課税貨物に係るものである場合には、次に掲げる事項が記載されているもの

イ 課税貨物を保税地域から引き取つた年月日(課税貨物につき特例申告書を提出した場合には、保税地域から引き取つた年月日及び特例申告書を提出した日又は特例申告に関する決定の通知を受けた日)

ロ 課税貨物の内容

ハ 課税貨物の引取りに係る消費税額及び地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。次項第三号において同じ。)又はその合計額

9 第七項に規定する請求書等とは、次に掲げる書類をいう。

一 事業者に対し課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。以下この号において同じ。)を行う他の事業者(当該課税資産の譲渡等が卸売市場においてせり売又は入札の方法により行われるものその他の媒介又は取次ぎに係る業務を行う者を介して行われるものである場合には、当該媒介又は取次ぎに係る業務を行う者)が、当該課税資産の譲渡等につき当該事業者に交付する請求書、納品書その他これらに類する書類で次に掲げる事項(当該課税資産の譲渡等が小売業その他の政令で定める事業に係るものである場合には、イからニまでに掲げる事項)が記載されているもの

イ 書類の作成者の氏名又は名称

ロ 課税資産の譲渡等を行つた年月日(課税期間の範囲内で一定の期間内に行つた課税資産の譲渡等につきまとめて当該書類を作成する場合には、当該一定の期間)

ハ 課税資産の譲渡等に係る資産又は役務の内容

ニ 課税資産の譲渡等の対価の額(当該課税資産の譲渡等に係る消費税額及び地方消費税額に相当する額がある場合には、当該相当する額を含む。)

ホ 書類の交付を受ける当該事業者の氏名又は名称

二 事業者がその行つた課税仕入れにつき作成する仕入明細書、仕入計算書その他これらに類する書類で次に掲げる事項が記載されているもの(当該書類に記載されている事項につき、当該課税仕入れの相手方の確認を受けたものに限る。)

イ 書類の作成者の氏名又は名称

ロ 課税仕入れの相手方の氏名又は名称

ハ 課税仕入れを行つた年月日(課税期間の範囲内で一定の期間内に行つた課税仕入れにつきまとめて当該書類を作成する場合には、当該一定の期間)

ニ 課税仕入れに係る資産又は役務の内容

ホ 第一項に規定する課税仕入れに係る支払対価の額

三 課税貨物を保税地域から引き取る事業者が税関長から交付を受ける当該課税貨物の輸入の許可(関税法第六十七条(輸出又は輸入の許可)に規定する輸入の許可をいう。)があつたことを証する書類その他の政令で定める書類で次に掲げる事項が記載されているもの

イ 納税地を所轄する税関長

ロ 課税貨物を保税地域から引き取ることができることとなつた年月日(課税貨物につき特例申告書を提出した場合には、保税地域から引き取ることができることとなつた年月日及び特例申告書を提出した日又は特例申告に関する決定の通知を受けた日)

ハ 課税貨物の内容

ニ 課税貨物に係る消費税の課税標準である金額並びに引取りに係る消費税額及び地方消費税額

ホ 書類の交付を受ける事業者の氏名又は名称

10 第一項の規定は、事業者が国内において行う別表第一第十三号に掲げる住宅の貸付けの用に供しないことが明らかな建物(その附属設備を含む。以下この項において同じ。)以外の建物(第十二条の四第一項に規定する高額特定資産又は同条第二項に規定する調整対象自己建設高額資産に該当するものに限る。第三十五条の二において「居住用賃貸建物」という。)に係る課税仕入れ等の税額については、適用しない。

11 第一項の規定は、事業者が課税仕入れ(当該課税仕入れに係る資産が金又は白金の地金である場合に限る。)の相手方の本人確認書類(住民票の写しその他の財務省令で定めるものをいう。)を保存しない場合には、当該保存がない課税仕入れに係る消費税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

12 第一項の規定は、その課税仕入れの際に、当該課税仕入れに係る資産が納付すべき消費税を納付しないで保税地域から引き取られた課税貨物に係るものである場合(当該課税仕入れを行う事業者が、当該消費税が納付されていないことを知つていた場合に限る。)には、当該課税仕入れに係る消費税額については、適用しない。

13 第七項に規定する帳簿の記載事項の特例、当該帳簿及び同項に規定する請求書等の保存に関する事項その他前各項の規定の適用に関し必要な事項は、政令で定める。

消費税基本通達5-4-3(借家保証金、権利金等)

建物又は土地等の賃貸借契約等の締結又は更改に当たって受ける保証金、権利金、敷金又は更改料(更新料を含む。)のうち賃貸借期間の経過その他当該賃貸借契約等の終了前における一定の事由の発生により返還しないこととなるものは、権利の設定の対価であるから資産の譲渡等の対価に該当するが、当該賃貸借契約の終了等に伴って返還することとされているものは、資産の譲渡等の対価に該当しないことに留意する。

●国税庁HP(建物を賃借するための権利金等)

法人税法施行令第134条(繰延資産となる費用のうち少額のものの損金算入)

内国法人が、第64条第1項第2号(均等償却を行う繰延資産)に掲げる費用を支出する場合において、当該費用のうちその支出する金額が20万円未満であるものにつき、その支出する日の属する事業年度において損金経理をしたときは、その損金経理をした金額は、当該事業年度の所得の金額の計算上、損金の額に算入する。